こんにちは!

ふじふじ太です!

お便り返しです。

差出人: 住み替え予定者

こんにちは。財務に関する内容になってかもしれないのでご回答頂けるかわかりませんが、一般的な内容になりますのでもしお分かりになる方いらっしゃれば教えてください。

昨年度(2021年下半期)に都内に保有していたマンションを住み替えのため売却し2,000万円ほどの売却益が出ました。そのため昨年確定申告をし、売却益に対する3000万円特別控除を受けました。

3000万円特別控除適用と住宅ローン減税は併用できないので、3年間は住宅ローン減税は受けられないと思いますが、これは3年経過後からは原居での住宅ローン控除を受けられるのでしょうか?

それとも、3年経過後に新しく住宅ローンを組み始める場合からのみ、住宅ローン減税は適用になるのでしょうか?

住み替えをされ、3000万円の特別控除を使われている方がここには多いかと思いますので皆様どうなさっているのかと…。

お便り頂き有難う御座います!

税金に関することなのであまり詳しくは書きませんが、国税庁のHPを引用しながら一般論として書かせて頂きます。

※2023年1月23日付の税制に基づいた記事となります。

結論ですが、「3年経過後に新しく住宅ローンを組み始める場合からのみ、住宅ローン減税は適用になる」というニュアンスが正しいです。

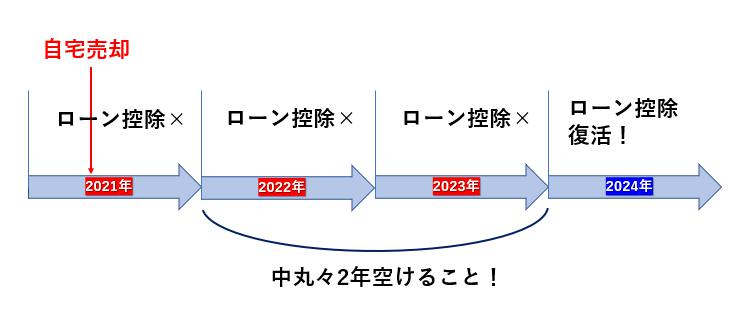

この「3年経過後」という言葉もやや正確ではないのですが、2021年中に売却したのであれば、2024年以降に物件を購入した場合から住宅ローン減税を利用できる権利が復活するという意味です。

よって、正確に言うと丸々3年に満たない可能性もあるということですので「売却した年、翌年、翌々年中は、新居の住宅ローン減税の適応がない」と理解された方が良いと思います。

ご質問にもありましたが、住宅ローン減税の適用期間が3年分短くなって、その後の残り7年間は使えるというニュアンスではありません。

指定の期間を空けずに購入すると、住宅ローン減税は一切使えません。

ゼロです。

住み替え予定者さんのご質問に対する国税庁HPの該当箇所は以下の通りです。

<No.3302 マイホームを売ったときの特例>

「※(特定増改築等)住宅借入金等特別控除または認定住宅新築等特別税額控除については、入居した年、その前年または前々年に、このマイホームを売ったときの特例の適用を受けた場合には、その適用を受けることはできません。

また、入居した年の翌年から3年目までのいずれかの年中に、(特定増改築等)住宅借入金等特別控除の対象となる資産以外の資産を譲渡し、この特例の適用を受ける場合にも、(特定増改築等)住宅借入金等特別控除の適用を受けることはできません。」

後半の部分を簡単に解説すると、新たに購入した物件の住宅ローン減税を先に受けて、後から当時の自宅を売却して3,000万円控除を適用させるという手段もないですよという意味です。

これからの住宅ローン減税に注意!中古の方が有利かも?

逆に言うと、住宅ローン減税と3,000万円特別控除は期間を空ければ併用できるということですが、今後税制を含めた買い替え戦略を考えるにあたっては、住宅ローン減税に特に注意が必要です。

コロナ禍以降の価格上昇により、物件の所有者さんは驚くほどの売却益を見込んでいる方も多いと思います。

例えば、今年2023年中に高く売却をして3,000万円控除を利用して、どこかに安く借り住まいをして、3年後の2026年入居の新築物件で住宅ローン減税を受けることを想定したいところですが、残念ながらそう簡単にはいきません。

なぜなら、2026年入居の住宅ローン減税についてはまだ決まっていないためです。極論、住宅ローン減税が廃止される可能性もゼロではありませんのでご注意ください。

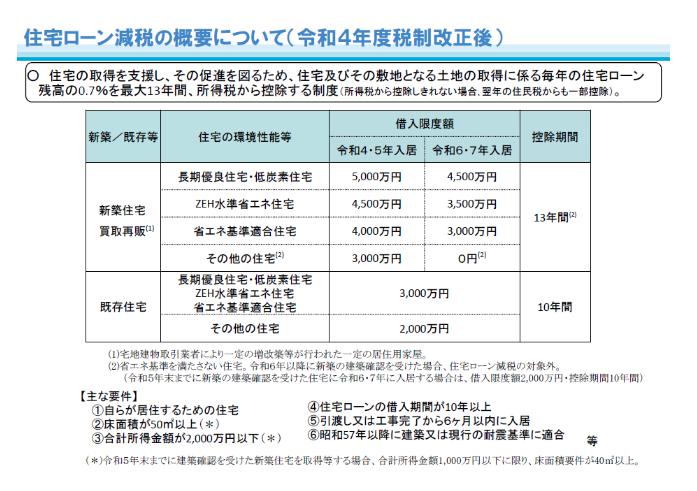

また、住宅ローン減税はだんだんと縮小傾向にあります。

驚くべきは、2024年、2025年入居の物件については、「省エネ基準・長期優良住宅・低炭素住宅」ではない「その他の住宅」に該当する「新築物件」は住宅ローン減税の対象外となります。

※ただし、2023年末までに建築確認が済んだ新築住宅を取得したときは、床面積40㎡以上で住宅ローン控除の対象

つまり例外を除き、原則ゼロという訳です。

これは中古よりも厳しい水準です。

中古であれば2024年・2025年も「省エネ基準・長期優良住宅・低炭素住宅」でない「その他の住宅」でも、住宅ローン減税を受けることができます。【借入限度額2,000万円】

画像出展:国土交通省HP 住宅ローン減税

これから新築・再販物件をご検討の方、当たり前のように新築・再販の方が中古より住宅ローン減税が優遇されると思わないようにしましょう。

特に2024年、2025年引渡しの新築・再販物件においては、必ず物件の環境性能及び住宅ローン減税自体を受けられるかを確認するようにしましょう。

住宅ローン減税を使えるか使えないかは、物件選びにおいてそこまで重要な要素ではないかもしれませんが、使えると思っていたものが使えないとわかるとショックが大きいですからね。。

上記、参考にして頂けますと幸いです。

本日は以上となります!

ご購読頂きありがとうございました!

スポンサードリンク

随時相談受付中。ふじふじ太に直接会って相談したい!という方はこちらから! ふじふじ太公式ラインに登録すれば、湾岸マンションアナリティクスも見放題です! お友達追加はこちら! Twitterでも情報発信しています、アカウントはこちらから。ぜひフォローお願いいたします!

2024年入居でも2023年までに建築確認が取れれば住宅ローン減税適用可能、という記事をどこかで拝見しました。これは2023年までに竣工していれば良い、という理解で合っていますでしょうか。

コメント頂きありがとうございます!

仰る通り、2023年までに建築確認が取れれば住宅ローン減税適用可能です。

添付の国税庁のHPにも小さく注釈がありますが、本文にも追記します!

ありがとうございます。

ただ、この「建築確認」が具体的に指すものが税務署に聞いてもいまいちはっきりせず、あいにくHPの文言以上のことはお答えしかねます。。

建築前のものか、建築後のものかにもよりそうですよね。

2024年・2025年入居の物件については、住宅ローン控除を受けられるか必ず新築デべさんに確認するようにしましょう!

いつも楽しく拝見しています。

21年に特別控除を使いましたが、その後更に買い替えて23年12月に引き渡しを控えています。住宅ローン控除が使えるなら使いたいと思っていますが、24年1月以降に入居(登記)をずらせばローン控除が適用されるのでしょうか?

ご回答よろしくお願いします。

コメント頂きありがとうございます!

国税庁HPの理屈上は適用されるはずですが、あいにく個別案件については回答しかねますので、詳しくは税務署にご確認ください!

もしも1ヵ月ずらせばローン控除が受けられるなら、確実にその方が良いと思います!

ついでながら、3,000万円特別控除を使うと

3,000万円を上回る部分の売却益に掛かる所得税は

ふるさと納税に使うことが出来ないそうですね。

残念です。

コメントありがとうございます!

そうなんですね!笑