新築マンションだけでなく中古マンション価格も高騰。在庫が減り続ける中、「平均的な年収の会社員」が高値掴みを避けるためのマンション購入戦略とは。

目次

30代・40代の焦り「いま買わねば一生買えないのか?」

初めてマンション購入を検討している30代・40代の平均的な年収の会社員。「史上最高値更新」「物件が足りない」といったニュースを見るたびに、「このままでは手の届かない存在になってしまう」と焦燥感に駆られているのではないか。確かに、このまま不動産価格が賃金上昇やインフレに牽引され、さらに高騰し続ける可能性はゼロではない。都心の一部エリアではその動きが続いている。

しかし、結論から言うと、平均的な年収の会社員は「いますぐ焦って買う必要はない」。後述するデータの通り、この高値圏で購入することは、数年後に資産価値が下落する「残債割れ」のリスクが高まっている局面である。

本記事では、不動産市場を構成するデータに基づき、なぜ「いまは待ち」が正解なのか、そして本当に買うべきタイミングはいつか、その根拠を示す。

東京23区で起きている「異常な過熱」

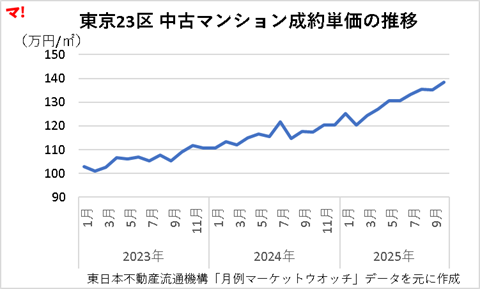

「待ち」を推奨する最大の理由は、現在の市場が健全な上昇ではなく、「極端な品薄」による異常な価格形成に見えるからだ。REINSの最新データを見てほしい。2年強で35%上昇。給料は追いついているか?

成約単価は、2023年1月の約102万円から、2025年10月には約138万円へと、わずか2年10か月で約35%も暴騰している(次図)。 70㎡の部屋に換算すれば、約7,100万円だったものが約9,600万円になった計算だ。この短期間で、我々の年収は35%増えただろうか? 増えていないのであれば、いま購入することは、生活水準を劇的に切り下げることを意味する。

「在庫減少」の正体は、危険な「超・売り手市場」

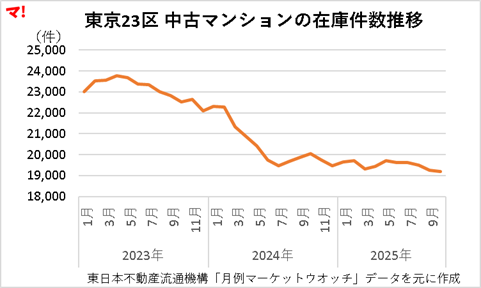

なぜこれほど価格が上がっているのか。その答えは「在庫件数」にある。ここで、「おや?」と思った読者もいるかもしれない。先日の記事(東京23区「成約率×在庫」完全マップ)で私は「都心3区のみ(在庫が)異常な高水準にある」と書いたからだ。

実は、ここに今の市場の恐ろしさがある。「価格が高すぎる都心一等地」ではすでに買い手がついてこれず在庫が余り始めている(先行指標)のだが、「平均的な年収の会社員がギリギリ手が届くエリア」では、逆に在庫が奪い合いになり、枯渇している(遅行指標)のだ。

全体の数字を見てほしい。

上図通り、在庫件数は2023年のピークから約20%も減少し、1万9,000件台まで落ち込んでいる。 これは「人気があるから売れている」という側面もあるが、買い手にとっては「選択肢が極端に少ない」という状況を意味する。

在庫が少ない市場では、買い手の交渉力はゼロになる。 「高くても買うか、諦めるか」の二択を迫られ、多くの人が焦燥感から高値の物件に飛びついている。これが現在の価格暴騰の正体だ。いわば「品薄によるパニック相場」である。

「いまは待ち」を裏付ける二つの根拠

根拠1:マトリクスが示す「買い手不利」の状況

市場の状況を客観視するために、REINSデータから「市場の勢い(価格上昇力)」と「在庫の余裕(選択肢)」のマトリクスを再掲する。ここで使用する指標の定義は以下の通りである。

- 横軸(市場の勢い):成約率(成約件数 ÷ 新規登録件数)

新規で売り出された物件に対し、どれだけ成約に繋がっているかを示す。(値が高いほど市場が活発) - 縦軸(在庫の増加圧力):在庫件数 前年同月比

在庫が増加しているか(1.0超)、減少しているか(1.0未満)を示す。(値が高いほど、在庫が積み上がっている)

」×「在庫圧力(縦軸)」-1.png)

出所:東京23区「成約率×在庫」完全マップ

「市場に勢いがあって在庫が減っているなら、早く買わないといけないのでは?」と思うかもしれない。しかし、それは間違いだ。 このゾーンは、「売り手が主導権を握っている状態」を意味する。在庫がないため、買い手は法外な高値でも「買うか、諦めるか」の二択を迫られる。交渉の余地は少ない。

平均的な年収の会社員がこの「過熱ゾーン」で戦っても、高値掴みさせられるだけだ。 待つべきは、このプロットが再び縦軸の「1.0(前年同月比プラス)」を超え、左側の「調整局面」に戻ってくるタイミングである。その時こそ、豊富な在庫の中から適正価格の物件を選べるようになる。

根拠2:変動し始めた「住宅ローン金利」の圧力

市場を冷え込ませるもう一つの強力な圧力は、住宅ローン金利の動向だ。金利が上昇すれば、たとえ物件価格が変わらなくても、世帯の購買力は一気に削がれることになる。

分かりやすい例で計算しよう。4,000万円を35年ローン(元利均等・ボーナス返済なし)で借り入れた場合、金利が1.0%から1.5%に上昇するだけで、総支払額は数百万円単位で増加する。

この金利上昇の圧力は、高値で売り出されている物件への需要を冷え込ませ、価格を下げる外部圧力として機能する。

まとめ:高騰リスクと残債割れリスクの境界線

「いまは待ち」を主張する最大の理由は、平均的な年収の会社員にとって、この高値圏で買うことの残債割れリスクが、今後さらに高騰した場合の機会損失リスクを上回ると判断するためだ。高値圏でも強気で購入すべき層と、いま待つべき層を分ける境界線は、以下のデータにある。

高騰しても後悔しない「買い進めるべき層」の条件

価格が高騰し続けても問題なく乗り切れる層は、主に以下の条件を満たしている。- 頭金比率が高い:

物件価格に対する頭金比率が30%以上を確保できる。これにより、万が一市場が下落しても、残債割れのリスクを極小化できる。 - ローン負担率が低い:

年収に対する年間返済額の比率(返済負担率)が20%未満である。金利が上昇しても、生活が破綻しないだけの余裕がある。

「残債割れ」を避けるためのマイルストーン

上記の条件に当てはまらないのであれば、市場が冷静になるのを待つことが最善の防御策となる。待つべきタイミング、すなわち「買うべきサイン」は、以下のデータ的マイルストーンによって判別できる。

- 在庫件数の減少:

上図の「在庫の増加圧力(前年同月比)」が1.0を割り込み、明確な減少傾向が確認されたとき。 - 成約価格の連続下落:

REINSなどで発表される成約単価が、3か月以上連続して下落したとき。

本記事の記載内容にかかわらず、マンション購入戦略を決めるのは自己責任でお願いします。

あわせて読みたい

コメントを残す