マンション価格高騰でペアローンが人気。離婚率は世間で言われるほど高くないかもしれないが、離婚時のローン負担に注意。賢いマンション購入を考える。

目次

マンション高騰とペアローンの現実

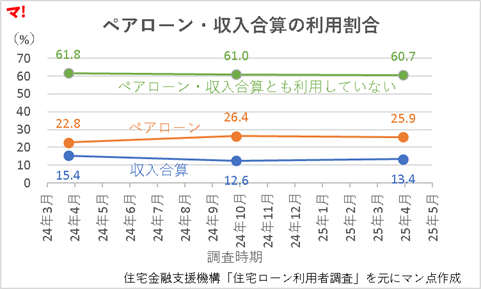

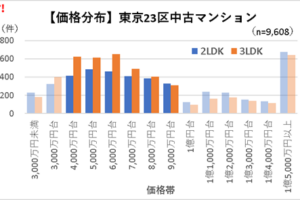

首都圏のマンション価格はバブル期並みに高騰し、2024年の平均価格は7,820万円。10年前の1.5倍だ。共働きの20~30代がこの壁を乗り越えるため、ペアローンを選ぶケースが多そうだ。住宅金融支援機構の2025年4月調査によると、ペアローン利用率は25.9%。4人に1人以上が夫婦でローンを組んでいる計算だ。魅力は借入額を増やせる点だが、離婚時の扱いが気になるところ。

とはいえ、離婚率は世間で騒がれるほど高くない。データを見ながら、ペアローンの実態とリスクを冷静に考える。既に組んでいる人も、これから検討する人も、知っておきたい事実をまとめた。

ペアローンと収入合算:何が違うのか

ペアローンは、夫婦がそれぞれ独立したローン契約を結び、互いに連帯保証人となる仕組み。たとえば、夫が2,500万円、妻が2,000万円のローンで、総額4,500万円のマンションを購入。団体信用生命保険(団信)が両者に適用され、どちらかが死去した場合、その分のローンは免除される。ただし、契約が2本なので、手数料や登記費用は高めだ。

対して、収入合算は1人が主債務者としてローンを組み、配偶者の収入を合算して借入額を増やす方式。夫が4,500万円のローンを組み、妻の収入を審査に加えるイメージだ。

契約は1本で手数料が安く、離婚時の手続きもシンプル。ただし、団信は主債務者にしか適用されない。

2025年4月のデータでは(次図)、ペアローン25.9%、収入合算13.4%。収入合算は知名度が低いかもしれないが、検討する価値がある選択肢だ。

離婚率の実態:若い世代のリスクは意外に高くない?

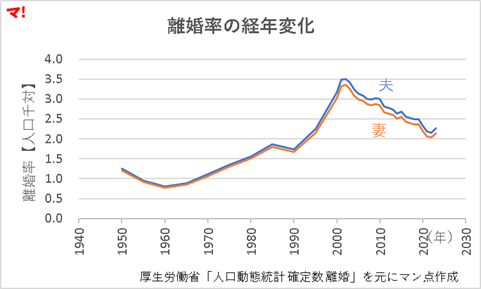

離婚率はよく話題になるが、データで見ると意外に高くない。厚生労働省の人口動態統計(1950~2023年)によると、離婚率(人口1,000人あたりの離婚件数)は2002年のピーク(夫3.51、妻3.36)から下がり、2023年は夫2.26、妻2.14。1,000人に2人程度だ(次図)。

2023年のデータで見ると、若い世代(25~39歳)はやや高めで、30~34歳男性は6.17、女性は6.82。100人のうち0.6人程度の確率だ。

別にみた離婚率(2023年).png)

ただ、ペアローン利用層(20~30代)と年齢が重なるため、離婚の影響は無視できない。共働き世帯の増加がペアローンを後押しする一方、経済的ストレスが離婚の一因になるケースもある。リスクは低いが、知っておくべきポイントだ。

離婚時のペアローン:知っておくべき影響

ペアローンは離婚時にいくつかの問題を引き起こす可能性がある。主な影響は以下の3点だ。- ローン継続の負担:夫婦がそれぞれ契約したローンは、離婚後も各々が返済責任を持つ。片方が返済をやめると、連帯保証人としてもう一方が全額を背負うリスクがある。

- 物件売却の損失:マンションを売却して清算する場合、市場価格が購入時(例: 4,500万円)を下回る(例: 4,000万円)と、残債が残る。夫婦で負担を分け合う必要が生じる。

- 名義変更の壁:一方にローンをまとめるには金融機関の審査が必要。収入や信用状況によっては承認されない場合もある。

結論:データで考える賢いマンション購入

ペアローンは4人に1人以上が選ぶ身近な選択肢(2025年4月:25.9%)だ。マンション高騰下で借入額を増やせる点は魅力。離婚率(2023年:30~34歳で0.6~0.7%)から見ると、リスクは100人のうち0.6人程度と高くはない。

とはいえ、離婚時の影響は見逃せない。収入合算(13.4%)は手続きがシンプルで、検討の価値がある。

既にペアローンを組んでいる人も、これから選ぶ人も、データからリスクを冷静に読み解こう。

【読者からのコメントを踏まえ追記】2025年10月12日

30歳の「年間離婚率」は0.6%(1,000人に6人)だが、結婚した夫婦の約3分の1が一生で離婚する(生涯離婚率)。ペアローンを組むなら、このリスクを頭に入れて計画する必要があるということですね。

あわせて読みたい

- 「フラット50」融資実績件数を可視化

「フラット50」の融資実績の件数はどのくらいあるのか。フラット50の融資実績を調べてみると― - 住宅ローン破たん・条件変更データを可視化 ※随時更新

破綻先債権比率は、14年度以降0.3%で推移していたが、21年度以降上昇し、24年度は0.8%。つまり千人に8人の割合で住宅ローン破綻しているということ

30歳の1年間の離婚率は0.6%でも30〜34歳の間に離婚する率はその5倍になるのでは?

コメントありがとうございます。

30歳(別居時点の年齢)の離婚率0.6%(1,000人に6人)は1年間の数字です。5年間で5倍(3%)になるわけではありません。

離婚率は毎年独立して計算され、5年分を単純に足すと、毎年同じ人が離婚すると仮定してしまうため過大になります。実際には、同じ人が繰り返し離婚することはまれですよね。

ご返信いただき恐縮です。ありがとうございます。再度のコメント失礼いたします。私の理解力が不足しているだけで頓珍漢なことを申し上げていましたらご放念ください。

ご投稿いただいた記事は、ペアローンの文脈で離婚リスクをきちんとデータで見ておきましょうというものと理解いたしました。

ペアローンを組んだある人(仮にAさんとします。さらに30歳でペアローンを組んだとします。)にとっての離婚リスクは、30歳の一年間で離婚するリスクではなく、住宅ローンがたっぷり残っている、30〜55歳頃で離婚してしまうことではないでしょうか。

そして、Aさんが気にすべき30歳から55歳頃までの離婚リスクは、明らかに0.6%ではないと思うのですが、いかがでしょうか?

おそらく、もうお一つコメントがついておりましたが、その方のコメントも、単年の離婚率を論じても意味がないというご指摘が裏にあったのではと推測いたしました。

長文失礼致します。

おおかみさん、再コメントありがとうございます。

30歳の年間離婚率0.6%(1,000人に6人)は1年の数字で、30~55歳の25年間を考えると、確かにリスクは高まります。

でも、0.6%を25倍(15%)にすると高すぎます。なぜなら、毎年違う夫婦が離婚し、人口も変わるからです。

記事のグラフ(2023年:30~34歳6.17、35~39歳5.54など)を見ると、リスクは年齢で変動します。

厚生労働省のデータでは、結婚した夫婦の約3分の1が一生で離婚すると推計されています。

ペアローンを組むなら、このリスクを頭に入れて計画する必要があるということですね。

マン点様

ご多忙のなかご丁寧にコメントをいただき誠にありがとうございます。

ご指摘いただいたとおり、30〜55歳の離婚率は30歳の離婚率を単純に25倍すれば良いものではないということは理解しております。

最初のコメントは言葉足らずで大変恐縮ですが、あくまでごくごく大雑把な目安として、だいたい5倍くらいなのではないか、ということを申し上げたかった次第です。

1点おやっと思ったのですが、コメントいただきました25倍で15%は高すぎるというのはなぜでしょうか?3組に1組が離婚するのであれば、離婚率は33%。また大雑把な話で誠に恐縮ですが、ざっくり20歳〜65歳で30%くらいの夫婦が離婚するのであるとすれば、30〜55歳で15%くらいの夫婦が離婚するとざっくり推計してもさほどおかしい感じは(私は)しませんでした。なお、きちんとした数字を調べた上でコメントしているわけではないので大きな勘違いをしていたら申し訳ありません。

いずれにせよ、ペアローンを組む際に考えるべき離婚リスクは、0.6%ではないので、記事の「離婚率(2023年:30~34歳で0.6~0.7%)から見ると、リスクは100人のうち0.6人程度と高くはない。」というご記載はちょっとミスリードではないかな。。。と思ってしまいました。偉そうに本当にすみません。

あくまで一読者の感想としてです。ご不快な気分にさせてしまったら大変申し訳ございません。

いつも記事を拝読し、大変参考にさせていただいております。今後の記事も楽しみにしております。

結局のところ、夫婦が一生のうちに離婚するのって何組に一組なんでしょうか?

厚労省の「令和6年(2024)人口動態統計月報年計(概数)の概況」データを元に計算すると「100組に対して38組」が離婚していることになります。

※特殊離婚率:「今年結婚した100組のうち、今年離婚した38組」のような1年間の比率です。

計算は次式:

・離婚件数(18万5895組)÷婚姻件数(48万5063組)×100=38.3%

メディアが「3組に1組が離婚する」と報じているのは、この値が元になっています(厳密にはもっと複雑な計算をしている)。

————

以下、補足

————

「3組に1組が離婚する」(≒生涯離婚率)とブログで取り上げた「年間離婚率」には違いがあるので、読者にもやもや感があったのかもしれません。

年間離婚率と生涯離婚率の違いは以下の通りです。

■年間離婚率

これは「1年間で、結婚している人たちのうち何人(何組)が離婚するのか」を表す数字です。

記事のグラフのように、例えば2023年は夫2.26(人口1,000人あたり2.26人)が離婚した、という感じ。毎年変わる「その年のスナップショット(瞬間写真)」のようなものです。グラフの経年変化(1950年の1.26から2002年の3.51へ上がって、2023年の2.26へ下がる)や年齢別(30~34歳の夫6.17)も、すべて1年ごとの話です。

■生涯離婚率

これは「結婚した夫婦が、一生の間に離婚する確率は何%か」を表す数字です。

1年間の数字をただ足すだけでは計算できません。なぜなら、結婚した夫婦を長年追いかけて、「いつ離婚したか」を積み重ねて考える必要があるからです。例えば、30~34歳の5年間で単純に足すと高く見えてしまいますが、実際は毎年違う夫婦が離婚するし、結婚年数や人口の変化を考慮しないと正しく出せません。雨の確率を「今日10%」が「1週間で70%」になるわけじゃないのと同じです。

おおかみさん、再々コメントありがとうございます。

記事の文末に追記しておきました。