こんにちは、やまちゃんです。我が家では上の娘3人がとにかく賑やか(控えめな表現)で、3バカトリオと呼ばれてます。先日、子どもたちと風呂に入っていたときのこと、

三女「あ!」

父(私)「どした?」

三女「お風呂でオシッコしちゃった!!」

3バカ「アハハハ~!(笑)」

父「えっ!?まじ?(焦る)」

三女「ウソでした~!」

3バカ「アハハハ~!(笑)」

父「ちょっと!やめてよ~!」

三女「あ!」「ウンチしちゃった!!」

父「え~!やめてよ~!(これは目視で分かる、やってない)」

3バカ「アハハハ~!(大笑い)」

、、、

、、、

(ところでこいつ、オシッコはしたのか?)

三女「またオシッコした~!」

3バカ「アハハハハ~~!!!(大爆笑)」

ハワイで新築マンションを見に行った話ですが、前回の続きとなります。(→ 前編はこちら)

(→ 部長さんのヴィクトリア・プレイスの記事はこちら)

目次

ハワイ不動産の資産価値

カラエの見学前にとても気になっていたことがありまして、ハワイ基準で価値あるロケーションとは何ぞや?についてです。日本基準ですと、都心に近い、駅力の高い駅からの徒歩分数が近い、また人気学区であったり大型商業施設が近い等の条件が「物理的な希少性」を表します(それをもって資産価値が高いといいたい訳でなく、その希少性がある上で買い値が安ければ「資産価値が高い」となるかと思います)。

ハワイは現時点では鉄道が存在しませんし車社会なので当然基準も異なるでしょう。営業マンに聞きました。

それで結論から申しますと、海からの距離とビューなんだそうです。

これはこれで営業トーク込みだとして、まぁホテルを予約するときもビーチ隣接ホテルは高いですし、部屋がオーシャンビューなのかシティビュー(山側)なのかでも価格設定に傾斜がつきます。

確かに、たまにリゾート来たんだったらバルコニー開けっ放して壮大な海の景色を眺められる方が気分が良いですよね。

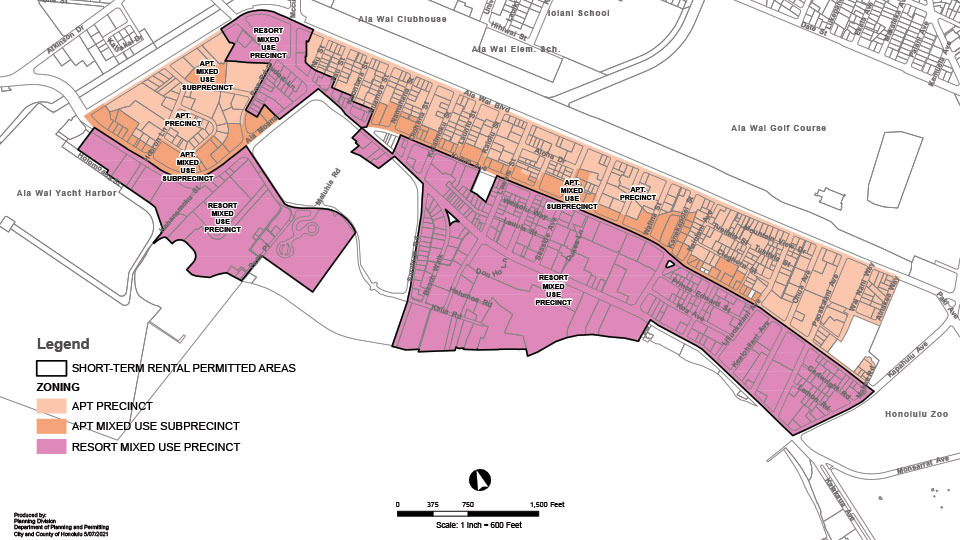

前編でも登場しました上の地図で言いますと、海岸線からの「1列目」として最も価値の高いロケーションは3物件あります。カラエ、部長さんが記事化されたヴィクトリア・プレイス、そしてワードビレッジPJの1棟目であるワイエアです。

次に「2列目」が、ザ・パーク、コウラ、アナハ。続いて「3列目」がアアリイ、アエオということになります。

余談ですが新駅が近いケキロハナやアアリイは、高速鉄道HARTの成功いかんで将来価値が付加されるのかも知れませんね。

日本の不動産の希少性が、主に駅を中心として「円形」に広がるものだとすれば、ハワイの不動産の希少性は、海岸線に沿って「線形」に広がるものと表現できそうですね。

日本基準だと、駅遠になるほど対象面積が駅距離の2乗に比例して希少性が下がります。駅から1の距離の面積を1とすると、10の距離になると内側面積が100になる(駅は点ではないですが概念ということで)。逆に言うと、駅近になるほど希少性が指数的に上がる。

一方、ハワイ基準でオーシャンビューが重要なら希少性も海岸線の「1列目に伸びた線形」になると理解しました。

海岸線に沿ってマンションなりリゾートホテルを建てて「希少な立地だぜ!」と言ったところで、物理的な希少性は「駅基準」と比べたら希少ではない、と言えそうです。

カラエのロケーション価値(物理的な希少性)とは、中心部への近さ(ワイキキエリアやアラモアナショッピングセンター)、街の将来性(ワードビレッジPJ、高速鉄道の新駅、ウォールアート)などの要素が掛け合わされた上で、海岸線「1列目」に建つことなのだと解釈しました。

ワードビレッジ内の既存物件を内見

今回、カラエのついでにワードビレッジ内の既存物件である- アアリイ(3列目)低層/中層階の2住戸

- コウラ(2列目)中層階1住戸

アアリイ

アアリイ外観写真(出典:Zillow)

まずは共用部から。メインエントランスはこちらの物件でもドーン!バーン!と行かず、空間はこぢんまりと、明るい色合いや雰囲気でカジュアルに作っている印象です。インテリアの作り方や照明もいいですね。あとこちらでは壁掛けのアートの使い方が上手な印象を受けております。窓面は床から天井までしっかり取っており広々と明るかったです。

スタティールームなど自由に出入りできる場所では、平日昼間ながら多くの人が利用していました。ルーフトップテラスの外部との境界はガラスと支柱だけで立ち上がりを作って透明感を出しておりとても開放感がありました。

- メインエントランス

- スタディールーム

- パーティルーム

- フィットネスルーム

- アアリイ ルーフトップテラス

- ルーフトップテラスからの景色

次に専有部です。それぞれ住戸タイプは違いますが坪単価に大きな違いはありませんでした。(※前編同様、ドル130円で計算しています)

- 低層階 824SF(76.5平米)、価格$1.26M~1.30M(1.63~1.69億円、坪単価@703~729万円)

- 中層階 828SF(76.9平米)、価格$1.11M~1.34M(1.44~1.74億円、坪単価@618~746万円)

インテリアに統一感があってキッチン廻りも家電類が全部ビルトインされておりこのまま普通に住めます。こちらの住宅はシーリングライトを本当に付けないですよね。ダイニングは吊り照明を使っていましたがあとはキッチンや廊下などダウンライトで照らす程度、居室は置き照明でした。

バスルームは前編でも書きましたがどうしても日本人には低仕様に見えてしまいます。どノーマルな浴槽とトイレ、カーテンで仕切りとなります。

- リビングルーム(低層階)

- 寝室(低層階)

- リビングルーム(中層階)

- バスルーム

コウラ

こちらは2列目配置、ワードビレッジ6棟目の物件となります。見学時点で残戸11戸(特定の1Bedroom、Studioタイプ住戸のみ)でした。

これは5棟目アアリィの同残戸数17戸(主に2Bedroom)よりも早く販売が進んでおり、単価はこちらの方が高いにも関わらずファミリー住戸が先に売れてしまった印象でした。

メインエントランスは天高と窓面が高くなっており当日曇りでしたが非常に明るかったです。共用部は全体的にダーク系のシックな色合いです。

- メインエントランス

- プール

次に室内です。高層階682SF(63平米)住戸で価格は$1.10M~$1.22M(1.43~1.58億円、坪単価@749~827万円)、共用部は先のアアリイのカジュアルな感じに対して、コウラは大人っぽい落ち付いた雰囲気、室内は入っている家具も含め似たような感じでした。

コウラの坪単価はアアリイよりもざっくり1割ほど高いです。

- リビング

- キッチン

- 寝室

- バスルーム

中古相場比較

両物件の中古が不動産サイトでどれくらいの価格で売られているか調べました。(両物件とも「新築未入居住戸に近い平米数」のみ集計、未成約の売値)アアリイは、新築と中古にそれほど売値の違いはないです。

コウラは、なぜか中古よりも新築の売値の方が7~8%ほど安かったです。新築は特定の西向き中住戸だけが固まって売れ残っておりオーシャンビューでないことが理由だと思いますが詳細わかりません。

前編で紹介したカラエ(新築)の方は、私が紹介してもらった住戸で@745万円でした。コウラの1~2Bedroom住戸の価格は推定で、

- 1Bedroom住戸の中央値@810万円程度

- 2Bedroom住戸の中央値@850万円程度

カラエの第1期販売時期は、ドル円も145~150円の頃と丸かぶりで、営業マンいわく「カラエは安い」「売主が為替や景気の先行きに弱気になった」「値付けを間違えている」と言っておりました。

「カラエは値上がりが期待できるから買いである」「立地も仕様も良いのに割安だ」と。

確かに、ワードビレッジ内の既存物件との価格バランスを考えますと相対的に高くなっていくだろうと思いました。

投資対象としての妥当性

ワードビレッジの物件の利回りを見ていきます。賃料利回り

賃料利回りを見るためにコウラとアアリイの2物件を調べました。(1~2Bedroomのみ集計、募集中の賃料)両物件とも未成約(売買・賃貸)なので数字は参考程度で。販売は多いのですが賃貸募集は少ないです。アアリイはサンプル2件で利回りの信頼性は低いです。

口頭で、営業マンに利回りのことを聞いたところ「4%前後」と言っており概ねその通りです。

融資

融資に関してはいくつか選択肢があり、日本で借りる場合は東京スター銀行、西京銀行、あと韓国大手のSBJ銀行は使えるようでした。つてがありまして、ハワイ不動産の融資をしてくれる西京銀行(山口県本店)の担当者に話を聞きました。海外不動産担保ローンという商品が存在しまして、融資の概要としましては、

- 変動金利 年2.80%

- 融資率 最大50%

- 融資金額 1,000万円~5億円(※円建て)

- 日本在住の日本人が日本国内で融資を受ける

- 利息は5年間据え置きもOK

円建て融資なので、これは為替リスク勘案でしょう。去年みたいにドル円が115→150円だと、元々円建てで買ってた人は爆上がり大興奮ですが、逆来るとげんなりですからね。

投資妥当性

私が案内してもらった新築カラエの住戸(広さ77平米、価格$1.338M(1.74億円)、坪単価@745万円)を例にとって、投資妥当性を考えます。仮に表面利回りを4%だとして、利回り4% - 金利2.8% - 固定資産税0.45% - 管理費0.9%(年間管理費12,000ドル=156万円として0.9%)= -0.15%

実質利回りはマイナス、良くてトントンでしょう。

(参考)短期賃貸(Residential A)の固定資産税評価額$1M以上の物件の固定資産税は0.45% → 詳細情報

物件価格の50%ものまとまった現金を用意して実質利回りマイナス~トントンの物件を為替リスク込みで買うのは、なかなかのものです。

それだけの現金を持っているなら日本の不動産を対象に、80%融資をより低利で借りた方が借入総額も増やせて良いという判断になりますね。借りられるかは別にして。

ちなみに現地金融機関(勧められたのはFirst Hawaiian Bank)だと融資率80%まで引けるそうですが、金利5.87%(変動)となります。なかなか厳しいです。

これはもうローンに頼る必要のないお金持ちの方がキャッシュで買う物件なのだと思いました。融資担当の方いわく実際キャシュで買う人はかなり多いそうです。

なおハワイでは個人で買う場合、地元住民だと2年保有で売却時の税金がかからないそうですが、日本在住の日本人だと州税・連邦税で売却値に対して22.5%ホールドされ、がっつり税金持っていかれるとのこと。(ハワイの現地法人を立てて節税する方法があるそうですが詳しくは専門の方へ)

さて最後に、西京銀行の担当の方がかなり親切だったのでPRいたしますと、

- 日本の中古アパート、マンション(一棟もの)の投資ローンも融資できる

- アパートは22年で償却されるけど35年ローンも組める

- 国内不動産なら融資率は80%~100%もいける(審査次第)

- 新築マンション(区分)にも融資できて、利息は5年間据え置きできる

- リバースモーゲージローンもあるよ(金利2.39%、1年更新)

減価償却を利用したハワイ不動産投資

今回渡航前に、機会がありましてハワイ不動産投資セミナーに参加しました。(カラエの営業マンとは別件)ハワイの物件でも(日本の法定耐用年数)22年を超える木造住宅を買いますと日本の税務上は4年償却になり、かつ日本と違って土地/建物の評価額割合が建物に多く乗っており節税に有利になります。(日本は逆で築古だと建物評価が非常に低くなる)

例として挙げられていたのは、ハワイで土地建物を買うと概ね建物7割:土地3割。この7割もある建物部分を4年償却するから節税効果が大きいよね、という話です。投資家は4年毎に買い替えることになるのでしょう。

その会社が仕込んで販売していた物件の例ですが、

- がっつり郊外(オアフ島中心部付近、ワイケレのアウトレットモールの北側エリア)

- 売買代金 1億3000万円

- 評価額の建物割合 66%

- 木造タウンハウス 2Bedroom、約100平米

- 築年数24年

- 表面利回り 約3.6%

(これはローンの金利を考慮していない数字です)

カラエの方が、だいぶええやん。。。

結局のところ、このビジネスモデルの要点はハワイも日本国内も同じで、実質利回りがぎりぎりプラスかマイナスになるくらいの線で値決め、つまり業者側が投資家をぎりぎりごまかせる上限で値付けをして売るモデルなんですよね。

減価償却のパワーが強力で、現実に決算したら節税効果が大きいので投資家はオッケーなのかも知れませんが、これって投資家が本業で出す収入があるから相殺できるのであって、本来目指すべき不動産投資の良さを殺している気がします。

私の理解なんですけども、不動産投資の優位性とは、

- 不労所得を使って不労所得を作る

- これを何らビジネスアイデアなしに出来る

本業の収入と相殺する形で節税効果を得て、それをある種「収入」とみなすのであれば、それって結局は労働所得を獲得しつづけないといけないとなり、「不労所得の多重ループ」にならない。

いつまでたってもローンを引く際の信用を個人信用から事業信用に移行できない。個人信用の上限なんてすぐに来る。なので、なんだかな~という気がします。

ちゃんと実質ベースで見ても利回りが出てちゃんと毎月のキャッシュフローがプラスで回るような仕込みができないといけないでしょうと。対象が海外だろうが国内だろうが同じです。

ちなみに個人的には、他責せず自分で考えてリスク取る人を非常にリスペクトしております。不動産投資業者から買った物件でも、10年前に買った人は利幅が取れているでしょうし、海外の不動産を買った人は為替差益もあるでしょう。自分はできせんが、勝てば官軍です。

シェアリングエコノミー

ハワイでの民泊運営

そもそもなぜハワイのマンションを見に行きたかったのかと言いますと、こちらで不動産を仕込んで民泊運営ってできるんだろうか?という疑問がきっかけでした。民泊が無理だとしても、短期賃貸で人に貸しつつ、たま~に自分が行くときに自ら利用できる環境の構築は?ということも考えました。

結論から言うと全然NGでした。

ハワイではすでに短期貸しについての法整備がされており、オアフ島全域では不動産を賃貸できる期間は最短で3ヶ月から、更には(ワードビレッジのある)カカアコ地区は規制が厳しくなっており最短6ヶ月からだそうです。

我が家はハワイに遊びに行くときはワイキキエリアにあるWaikiki Banyanという古いホテルコンドを使いますが、建物内に多くの民泊住戸があり、Airbnbで検索するといくらでも出てくるため、全域どこでも出来るものと思っていましたら、ところがどっこい真逆でめちゃくちゃ厳しかったのです。

民泊可なのは特定の狭域エリア、特定物件(ホテルコンド)に限られる話でした。

この規制は昨年10月より施行されており、主な目的は2つとのこと。

- 違法な短期賃貸を取り締まり地元住民の生活環境を守る

- 不動産価格の高騰を抑制し供給不足を改善する

ワイキキ短期賃貸可能エリア(ピンク)→ 詳しい説明はこちら

国内の民泊運営

ハワイから離れまして、もう少し書きます。以前にもちらっと書いたことがあるのですが、わたくし地元で民泊を運営しています。法人案件を含めると過去6件ほど立ち上げ経験ありまして、今は実家近くで1件だけ運営しています。(直近で2件ありましたがコロナで泣く泣く1件売りました)

投資にあたっては、単に副収入の確保だけでも良いのですが、そこに「自らも利用する」というオプションを加えると総合満足度が高くなるように思います。

民泊1号店(売った方)を始めたのは6年前でして、ちょうど上の子供が生まれる頃と重なります。

仕込んだ主目的は副収入じゃなくて、子供が生まれておばあちゃん(私の母親)との交流機会をたくさん作りたいと考えたからなんですね。一家で帰れる場所が欲しくなって、ついでに民泊で回すということを考えました。

おばあちゃんには余生を出来るだけ楽しんで欲しくてですね、これは恩返しのつもりで、今は幸い多少余裕がありますので孫との思い出作りにコストをかけてあげようとやっています。

1号店は、リスク回避のためロケーション重視(民泊ゲストの交通利便が良い場所で仕込む)、低コスト(築古戸建てを仕込んでリノベ)、自己利用の快適性は二の次、で運営を始めました。

これがわりと稼働するようになり自己利用の予約を取りづらくなってきたため、次は実家近くで2号店を仕込みました。

2号店はワガママ仕様で、実家の近さ重視(歩いて行ける)、居住快適性重視(新築)、利回りは二の次にして、一戸建てを建てました。

運営直後にコロナが発生して回収想定がだいぶ狂いましたが、インターネットを活用したシェアエコノミーというのは、自分が「借り手側」として利用するのが便利なだけでなく、「所有して貸す」も悪くないんじゃないか、という意見を私は持っています。

施設の清掃はおばあちゃん&同居親族に任せています。年寄りになったら、だんだんやることが無くなってくると思うのですよ。下手したらボケる。

そこに清掃のタスクが定期的に入ってくる、孫が来るときのために綺麗にキープしてあげたい、仕事の責任感が全然違います。

私も清掃料で親族にお金が流れる仕組みを作る(業者定価の50%乗せで払ってます)、LINEで密に連絡を取り合う機会も増える、たまに帰ったときにおばあちゃんに「いつもありがとうございます」とやって、大きくなった孫の姿を見せてあげる。

皆で協力して上手く回せれば嬉しいんですね。この物件があることで、収益よりもっと価値の高いものを獲得できている気がします。

カーシェア

シェアリングエコノミーの文脈で続けますが、Anycaという個人間カーシェアのサービスをだいぶ昔にやったことがあります。当時、競合が少なく安く仕込めたBMW MINIコンバーチブル(オープンカー)を人に貸していました。Anycaは厳密には規制の問題で事業化ができなくて車の維持費等の範囲内で人に貸せます。他の方の車種を見ていますと、やはり希少なもの、高価なものが受けますね。例えばテスラ、Model Xというガルウィングのカッコイイやつ(空を飛べるモデル)の値付けは、当時珍しいこともあってか1日3万でした。車の費用負担を軽くすることと人に貸す手間とのバーター、、、高級車になるほどアリなのかも知れません。事故られるとキツイですけどね(笑)

テスラはイーロン・マスク氏がロボタクシーをやると言ってますが、自動運転できるなら無人でAnycaのようなビジネスもできますよね。スマホで操作して借り手のところに行ってもらい乗せ終わったら勝手に帰ってくる、未来的で素晴らしいですね。。(こちら方面詳しくないですがハンドルやペダルのないタクシー専用モデルだそうです → 説明記事)

ネットの情報流通が効率化されるほど、「希少なもの」「高価なもの」と、「一般的なもの」「安価なもの」の格差が広がりますね。

我々が所有するものも、広義にはメルカリみたいな個人売買ですら、ある種のシェアエコノミーだとすれば、自己利用して売っても減価が少なく売れるという観点から安物買いをしないという選択には合理性があるのでしょうね。

上述のAnycaで貸していたMiniは妻の出産が理由で半年ほどで売っちゃいましたが、幸い買値と同値で売れました。安物なんですけどね、数が少なかったことが功を奏しました。笑

おまけの話

アウラニディズニーリゾート

今回のハワイ滞在、最後にアウラニにあるディズニーリゾートに宿泊しました。私たち家族7人と、両家のおばあちゃんを招待して総勢9人での旅行だったのですが、子供の満足度と大人の楽さを考えるなら敷地内のプールが充実しているのが良いです。(その前に泊まったBanyanも同じ理由で、プール、ジャグジー、子供遊具、BBQ場がテラスに付属)ディズニーのキャラクターがたまに出てきて写真を撮れるのですが、ここでもキャラごとに希少度がコントロールされておりミッキーやミニーは出現頻度が低いです。

これをお金の力で解決する方法がありまして、レストランで朝食を予約すると入店時にもれなくミッキーと写真が撮れる特典が付いてきます。食事中にもミニーやグーフィーがテーブルを回ってきて写真撮れます。

ちょうどこの頃円安が最高潮のときで、たかだか9人で朝食食べるためにトータル5万円ほどかかりました。

子供はこんなときに限って「おいしくない」とか言ってめっちゃ食べ残したので「オイ!このミッキーの顔(パンケーキ)にいくらかかってると思ってんだよ!ミッキーは笑ってるけどお父さんは泣きそうだよ!!」と説教したくなりましたが大人げないのでやめました。

おまけのおまけ

アウラニ公式のキーホルダーとアメニティグッズをゲットしまして、お土産とさせて頂きます。本当はもっと早くこの記事を仕上げたかったのですが遅くなりました。一応大事に保管しておりましたのでご希望の方はどうぞ。上から、

- ミッキーのセット

- ダッフィーのセット

- オル・メル(カメ)のセット

それでは!

注釈:

記事の内容は、当方の個人的な見解・意見であり、その内容に関していかなる責を負うものではありませんので予めご了承下さい。

記事の内容は、当方の個人的な見解・意見であり、その内容に関していかなる責を負うものではありませんので予めご了承下さい。