長期返済の選択肢として存在感を増す50年住宅ローン。

一見やさしい設計に見えるが、老後も残る巨額の残債や売却時の残債割れリスクが待ち構える。返済額の軽さと引き換えに背負う実質的なリスクとは何か。

50年ローンの甘い誘惑

日経新聞10月25日の記事「広がる50年住宅ローン 売却時に残債割れリスクも」が目に留まった。記事に登場するのは、都内で約9000万円の新築戸建てを購入した30代男性。夫妻で7000万円のローンを組み、返済期間は47年。完済時の年齢は77歳に及ぶプランである。

広がる50年住宅ローン 売却時に残債割れリスクも

(前略)「返済期間を35年から47年に延ばした結果、毎月の返済額は約3万円減った。その分は株式投信での運用に回した方が効率がいい」――。

会社員男性(30)は10月、東京都内に約9000万円の新築一戸建てを購入。会社員の妻とペアで組んだ住宅ローンは合計約7000万円で、返済期間は47年。完済時の年齢は77歳の予定だ。

?ただ「住宅ローン控除の対象期間が終わったら、できるだけ繰り上げ返済して返済期間を短くしたい」と男性は話す。

現在、少額投資非課税制度(NISA)を使って投資信託を毎月10万円超購入する。10年以上あれば、1000万円以上が用意できる計画という。(以下略)

ポイントは「今は返済額が3万円軽くなる分を投資に回し、後から繰り上げ返済で巻き返す」という発想だ。住宅ローン控除が終わる頃には、投資で原資を確保して返済を早める計画らしい。

言い方は悪いが、「50年ずっと借りるつもりはないローン」である。

しかし、そこで一拍置きたい。人生計画を“前提どおり進める自信”は、誰にどこまであるのか。

完済年齢77歳の設計が、本当に安全運転と言えるのか。

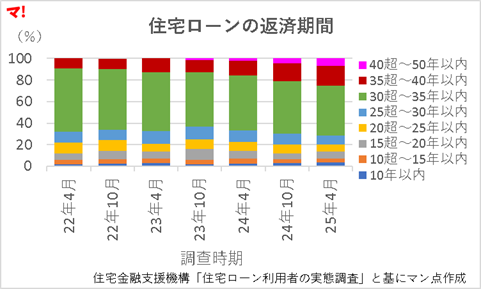

35年超ローン、4人に1人が選ぶ時代に

実際、35年超ローンの利用は増えている。今や4人に1人が「長期返済」を選んでいる(次図)。

でも、フラット50の実態は厳しい。

同じ29歳で借りた場合、60歳時点の残債は――

- 35年返済なら約1,200万円

- 50年返済なら約4,000万円

男性のようにNISAを資金源とする構想も、不確実性は残る。

転職や収入減、教育費、介護。家計を揺さぶるイベントはいずれ訪れる。

50年間という超ロングスパンの前提に、人生の荒波が従順に合わせてくれる保証は、どこにもない。

最大の落とし穴:残債割れ

50年ローン最大のリスクは、ただ「支払う年数が長い」ことではなく、売却時に残債が物件価格を上回るリスクである。返済が進まない分、60歳で4,000万円近くが残る。築20年以上の戸建て価格が下落するのは珍しくない中、転勤や介護でやむを得ず売却となれば、数千万円単位の借金だけが残る結末すらあり得る。

計画通りに繰り上げ返済できればよい。だが、「子育て・介護・教育・健康リスク」は誰も避けられない。老後不安というより、これは人生不確実性とのチキンレースである。

比較の数字を見ても明らかだ。

- 35年ローン(金利1.89%):月26.1万円、総返済約1億900万円、60歳残債1,200万円

- 50年ローン:総利息はさらに約2,800万円増

35年ローンで安心の未来を

月の返済額が軽くなる50年ローンは、一見“やさしい設計”に見える。しかし、老後の残債4,000万円と残債割れリスクを抱える構図は、決してやさしくない。人生100年時代という言葉は心地よい。だが、70代で借金を背負ったまま過ごす生活に余裕はあるのか。

安心を取るなら、35年ローンが現実解である。

総返済額は抑えられ、60歳時点の身軽さも段違い。売却時の損リスクも小さい。

物件は価格下落リスクの低いエリアを選び、返済計画には予備費を織り込む。

「攻め」ではなく「守りのライフデザイン」に舵を切ることが、老後不安を跳ね返す力になる。

住宅は人生の基盤である。

50年に縛られる未来より、35年で“身軽を確保する暮らし”を選びたい(※個人の感想です)。

あわせて読みたい

- 「フラット50」融資実績件数を可視化

独自取材により、住宅金融支援機構からフラット50の融資実績を入手。

「返済が進まない分、60歳で4,000万円近くが残る。」

記事の方は2025年に30歳とのことですが、さて、2055年の額面4,000万円は、どの程度の価値になっているのでしょうか。

経済が成長していれば、少なくとも今の4,000万円よりも、その時の負担は軽くなっているのではないでしょうか。

インフレさん、コメントありがとうございます。

ご指摘の通り、将来も収入が伸び、経済成長が続けば4,000万円の負担は今より軽く感じられる可能性はあります。

ただ本稿で懸念したのは、「将来の名目額」よりも、

– 収入上昇が“自分にも確実に起きる”とは限らない

– 転勤・介護・病気など、個人リスクは避けにくい

– 売却時の資産価値だけは努力でコントロールできない

という点です。

つまり、問題は「経済が伸びるか」ではなく「自分の家計が伸び続けるか」。

そこにズレが生まれた時、長期ローンほど重たくなる――というのが記事の趣旨になります。